חלק נכבד מהציבור משוכנע, שתשלומי שכ”ד הם זריקת כסף לפח.

זוהי, כמובן, טעות, שמקורה בחוסר הבנה כלכלית מחד ובשטיפת מוח של גורמים אינטרסנטיים מאידך.

כדי להימנע מ”זריקת כסף לפח” רבים, ובעיקר צעירים, משתעבדים לרכישת דירה ומפנים את אונם והונם למטרה זו, ולא נותר להם די כסף להשקיע בהשכלה, שאמורה להניב להם במהלך החיים, תשואה שעולה מעל ומעבר לזו שמניבה הדירה שרכשו.

אין הכוונה בהכרח להשכלה אוניברסיטאית, אלא לקורסים והשתלמויות במחשבים, תכנות, גרפיקה, שוק ההון, ביטוח, טבחות וכיו”ב, עשרות תחומים.

מיד נציג דוגמאות מספריות כדי להמחיש לכם ששוכרים אינם טפשים שזורקים כסף לפח, אך לפני זה, הסבר רקע מקדים.

- כשרוכשים דירה, שממומנת בחלקה בהלוואה (משכנתא) ובחלקה בתשלום מזומן, יש הוצאות ריבית משני סוגים.

תמורת השימוש בכסף של הבנק (משכנתא) צריך לשלם ריבית (הוצאה מסוג א’), ובגין התשלום במזומן מפסידים את הריבית שהמזומן מניב לנו כשהוא מושקע בפקדון או בתוכנית חסכון או באגרות חוב (או במניות).

הפסד הריבית הוא בחזקת הוצאה (הוצאה מסוג ב’).

שני סוגי ההוצאות א’ ו-ב’ הן “הוצאת הריבית” שכרוכה ברכישת הדירה.

יוצא אפוא שבגין רכישת דירה אנו משלמים בהוצאת ריבית ואילו כששוגרים דירה משלמים שכ״ד.

בחלק מהשנים, הוצאת שכ”ד גבוהה מ”הוצאת הריבית” ובחלק מהשנים היא נמוכה ממנה. לאורך השנים, הן אמורות להשתוות.

בפועל, כל תשלום חודשי של משכנתא, מכיל 2 רכיבים : 1) הוצאת ריבית (מסוג א’) 2) חיסכון, שמיועד לרכישת הדירה. - ההחלטה אם לרכוש או לשכור דירה, מושפעת הן משיקולים כלכליים והן משיקולים אישיים. עיקר המאמר ייסוב על הבנה וניתוח של השיקולים הכלכליים. לאחר מכן נסקור בקצרה את מערכת השיקולים האישיים שאין להתעלם מהם.

כדאיות כלכלית

לצורך ההסבר נעזר בסיפור הבא: שני חברים אברהם ובנימין שגרים בשלב זה אצל ההורים, מעוניינים לעבור לגור בדירה משלהם.

אברהם מעוניין לרכוש דירה ובנימין לשכור.

באותה עת מוצעות 2 דירות זהות ברח' ביאליק 20 קומה ב'.

האחת למכירה תמורת $150,000 והשנייה להשכרה תמורת $500 לחודש.

שני החברים עובדים באותה חברת מחשבים. כל אחד מהם משתכר $2500 נטו לחודש (30$k לשנה) וצבר כבר חסכון של $100,000 (חלקו מירושה). החיסכון מושקע בתכנית חסכון שמניבה 5% ריבית לשנה. לחסכון זה נקרא: החיסכון המקורי. נבחן בהמשך מי מהחברים יהיה עשיר יותר בעוד 12 שנה, בכל אחד מ – 3 תרחישים שנציג. בכל אחד מהתרחישים אברהם לוקח משכנתא לתקופה של 12 שנה בריבית של 5%, הנפרעת ב – 12 תשלומים שווים בסוף כל שנה. התרחישים שונים זה מזה בעיקר בסכום המשכנתא שאברהם לוקח:

בתרחיש 1- אברהם לוקח משכנתא בסכום של – 150K$ וכל החיסכון המקורי נשאר בבנק.

בתרחיש 2 – אברהם לוקח משכנתא בסכום של -100K$ ומשלים 50K$ מהחיסכון המקורי.

בתרחיש 3 – אברהם לוקח משכנתא בסכום של – 50K$ ומשלים 100K$ מהחיסכון המקורי.

לפני שנתקדם נסביר תחילה טבלה שנקראת לוח סילוקין.

לוח סילוקין

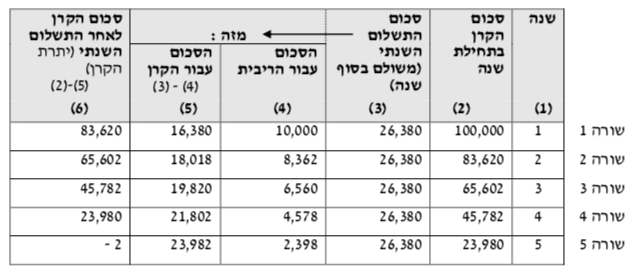

לוח סילוקין היא טבלה המפרטת כיצד אנו אמורים לפרוע (לסלק) הלוואה שקיבלנו. הטבלה מפרטת את מספר התשלומים שעלינו לפרוע, מועדם, וסכום התשלום בכל מועד. בנוסף, הטבלה מפרטת כמה מתוך כל תשלום מופנה להחזר הקרן וכמה לתשלום הריבית. בדוגמא הבאה נציג לוח סילוקין שבו אנו פורעים את ההלוואה ב – 5 תשלומים שווים.

דוגמא:

קיבלנו מהבנק הלוואה בסך $100,000, בריבית שנתית של 10%, שתיפרע ב – 5 תשלומים שווים שישולמו בסוף כל שנה. פקיד הבנק חישב עבורנו לוח סילוקין להלוואה המוצג בטבלה 1. על פי לוח הסילוקין עלינו להחזיר בכל שנה $26,380 (טור 3).

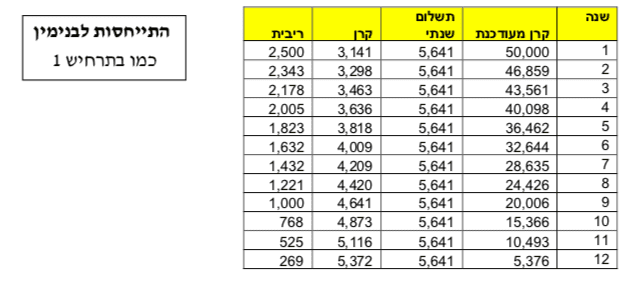

טבלה1 – לוח סילוקין (הנתונים נקובים ב-$)

נעקוב אחר שורה מס' 1. לאורך כל 6 הטורים.

נתוני שורה 1 |

||

| טור 1- | שנה. השנה שאליה אנו מתייחסים | [1 = שנה ראשונה] |

| טור 2- | סכום הקרן בתחילת השנה | [100,000] |

| טור 3- | סכום התשלום השנתי (משולם בסוף השנה) | [26,380] |

| טור 4- | הסכום עבור הריבית. החלק מהתשלום השנתי המיועד לתשלום ריבית (10% על יתרת הקרן בתחילת אותה שנה) | [10,000] |

| טור 5- | הסכום עבור הקרן. החלק מהתשלום השנתי המיועד להחזר קרן (טור 3 פחות טור 4) | [16,380] |

| טור 6- | סכום הקרן לאחר התשלום השנתי | [83,620] |

לוח סילוקין שבו התשלומים שווים נקרא לוח שפיצר, על שם ממציאו.לוח שפיצר מקובל מאוד בתחום המשכנתאות ונשתמש בו בתרחישים שלנו.

הערות:

- הסכומים בטבלה מעוגלים, כלפי מעלה, לדולרים שלמים. לפיכך, היתרה בסוף השנה החמישית היא 2 – (הבנק כביכול גבה מאיתנו 2 דולר יותר והוא חייב לנו אותם). אילו הסכומים בטבלה לא היו מעוגלים, היתרה הייתה 0 בדיוק. גם בכל הדוגמאות של לוחות הסילוקין בהמשך תישאר בסוף התקופה יתרה זניחה כתוצאה מעיגול הסכומים.

- בפרק זה לא תלמדו כיצד פקיד הבנק חישב את סכום ההחזר השנתי בלוח שפיצר. אך נרמוז שיש לו חוברת שבעזרתה הוא בונה את לוח הסילוקין.

מאפיינים חשובים של לוח שפיצר

- כל התשלומים שווים.

- מרכיב הריבית בתשלום השנתי,הולך ופוחת מתשלום לתשלום.

- מרכיב הקרן בתשלום השנתי, הולך ועולה מתשלום לתשלום.

הערה: בדוגמא שלנו לצורך פשטות ההסבר, התשלומים מבוצעים אחת לשנה. במציאות מקובל שהתשלומים מבוצעים אחת לחודש או לרבעון.

תרחיש 1

התייחסות לאברהם

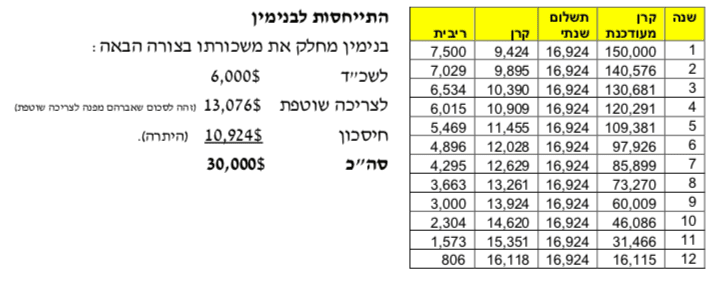

- הוא מקבל משכנתא בסך 150K$ שאותה הוא מחזיר ב – 12 תשלומים שנתיים שווים. טבלה 2 מציגה את לוח שפיצר למשכנתא זו. ההחזר השנתי הוא $16,924.

- כאמור משכורתו השנתית נטו היא $30,000 לשנה. לאור זאת משכורתו הפנויה (לאחר תשלום המשכנתא) היא – $13,076 ואת כולה הוא מחליט להפנות לצריכה שוטפת.

טבלה 2 – לוח שפיצר

התייחסות כללית לכל 3 התרחישים

לצורך פשטות החישובים בכל התרחישים נניח ש:

- הסכום שכל אחד מהחברים מפנה לצריכה שוטפת לא משתנה מתרחיש לתרחיש ועומד על $13,076.

- החיסכון השנתי, אם קיים, מופקד במהלך השנה בחשבון עו”ש ללא ריבית ורק החל מסוף השנה הוא מועבר לתוכנית חסכון בריבית של 5%.

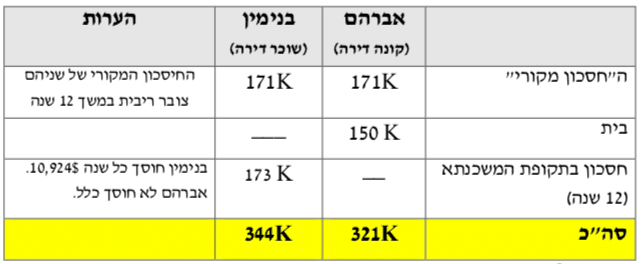

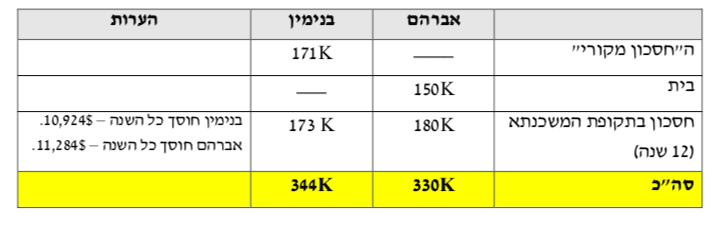

תמונת מצב הנכסים של שניהם בתום 12 שנה

טבלה 3

תרחיש 2

התייחסות לאברהם

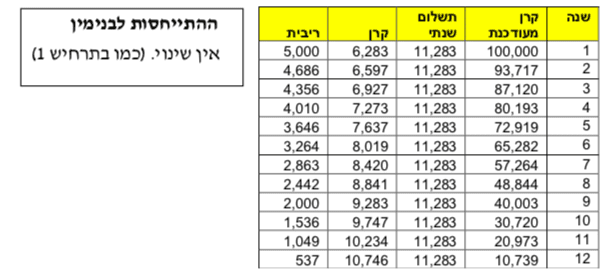

- אברהם לוקח משכנתא בסך 100K$ ומשלים מחסכונו המקורי 50K$. טבלה 4 מציגה את לוח שפיצר למשכנתא זו. ההחזר השנתי – 11,283K.

- משכורתו השנתית של אברהם מחולקת כדלקמן:

להחזר משכנתא $11,283

לצריכה שוטפת $13,076

לחסכון $5,641 (היתרה)

סה“כ $30,000

טבלה 4 – לוח סילוקין

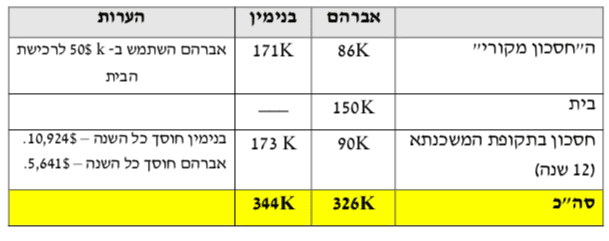

תמונת מצב הנכסים של שניהם בתום 12 שנה

טבלה 5

תרחיש 3

התייחסות לאברהם

- אברהם לוקח משכנתא בסך 50K$. ומשלים מחסכונו המקורי 100K$. טבלה 6 מציגה את לוח שפיצר למשכנתא זו. ההחזר השנתי – $5,641.

- משכורתו השנתית מתחלקת כדלקמן:

להחזר המשכנתא $5,641

צריכה שוטפת $13,076

חיסכון $11,284

סה“כ $30,000

טבלה 6

תמונת מצב של שניהם בתום 12 שנה

טבלה 7

מסקנות ממבט ראשון

- 3 התרחישים הנ”ל המבוססים על נתונים מציאותיים, שנקרא להם: נתוני השוק מפריחים את הטענה ששוכר דירה מפסיד את כל תשלומי שכר הדירה בעוד שלרוכש דירה באמצעות משכנתא, יש לבסוף דירה. חשוב לזכור את האמרה אין ארוחות חינם.

- הבנק מעניק לאברהם משכנתא שעבורה הוא דורש תשלום מלא המתבטא בריבית של 5% לשנה (על יתרת הקרן), בדיוק כפי שהמשכיר מעניק לבנימין את הזכות להשתמש בדירתו תמורת שכ”ד של $500 לחודש.

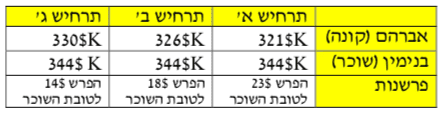

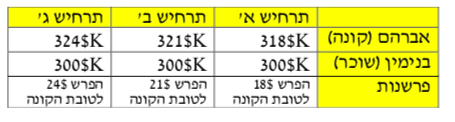

- התוצאות שקיבלנו ב – 3 התרחישים מושפעות כמובן מנתוני השוק. אילו נתוני השוק היו משתנים באופן ששכר הדירה היה מתייקר ל – $600 לחודש (במקום $500) והריבית בתוכניות החיסכון הייתה יורדת ל – 4% לשנה (במקום 5%) התוצאות היו משתפרות לטובת קונה הדירה (אברהם), כפי שנראה מיד. לצורך ההסבר נתייחס לשתי חלופות של נתוני שוק.חלופה 1 – שכ”ד $500. ריבית 5%.

חלופה 2 – שכ”ד $600. ריבית 4%.טבלאות 1 ו – 2 מציגות במרוכז את תמונת המצב של אברהם ובנימין, בתום 12 שנה, בכל אחד מ – 3 התרחישים.

כאשר: טבלה 1 – מתייחסת לנתוני השוק של חלופה 1.

טבלה 2 – מתייחסת לנתוני השוק של חלופה 2.

תמונת מצב הנכסים של 2 החברים בתום 12 שנה.

בכל אחד מ – 3 התרחישים

טבלה 1 – נתוני השוק :שכ”ד $500 לחודש. ריבית 5%. (חלופה 1)

טבלה 2 – נתוני השוק : שכ”ד $600 לחודש. ריבית 4%. (חלופה 2)

אילו היינו מתייחסים לחלופה נוספת (חלופה 3) שבה נתוני השוק הם: $400 לחודש והריבית 7%, התוצאות בתום 12 שנה היו לטובת השוכר.

נתונים נוספים שיש להתחשב בהם

- בכל התרחישים הנחנו שמחירי הדירות יישארו יציבים לאורך התקופה אך בפועל על בסיס נתוני שוק הדירות בעבר, נכון יותר להניח שמחירי הדירות יעלו בממוצע בשיעור של כ – 2% לשנה במונחים ריאליים ומנגד יש להפחית משווי הדירה בלאי והתיישנות בשיעור

של כ – 0.75% לשנה. כך שנכון להוסיף לשכר הדירה כ – 1.25% לשנה ( = $1,875). - צריך לזכור שהתוספת בשיעור של1.25% לשנה היא בממוצע.ישנן תקופות שמחירי הדירות יורדים ואפילו חזק. לצד שנים שמחירי הדירות עולים בשיעורים חדים (5%). כמו כן ישנם אזורים שהמחירים בהם יורדים בשנה כלשהי, גם כאשר שוק הדירות בכללותו עולה וישנם כמובן גם מקרים הפוכים.

- לקנייה ומכירת דירה מתלוות הוצאות כספיות שנעות בין 3-4% ממחירה.

- הוצאות שוטפות שחלות על בעל הדירה.

- דמי תיווך. רוכש ומוכר דירה משלם בין 1-2% משווי הדירה ואילו שוכר דירה משלם כחודש שכ”ד בשנה הראשונה.

- מי שרוכש דירה באמצעות משכנתא למעשה משקיע חלק או את כל חסכונותיו בדירה. רוכש הדירה מקווה ששווי הדירה יעלה במהלך השנים ויניב לו רווח גבוה מזה שיוכל לקבל באפיקים אחרים. אך בהחלט יתכנו השקעות חלופיות שיניבו רווח יותר גבוה כגון:

- השקעה בהשכלה( = הון אנושי) (שלו / או של ילדיו) ההשקעה בהון אנושי הוכחה בשנים האחרונות כרווחית ביותר. לדעת המחבר לאורך זמן היא עדיפה בהרבה על ההשקעה בדירות. ההון האנושי הוא הגורם העיקרי לפער השכר ההולך ומתרחב לטובת בעלי ההשכלה.

- השקעה בחברות נדל”ן בורסאיות.ההשקעה בהם אינהכרוכה בהוצאות שונות שמתלוות לרכישה ומכירה של דירה.

- השקעה במגרשים. בד”כ כאשר מחירי הדירות עולים, מחירי המגרשים עולים יותר, וההפך כאשר מחירי הדירות יורדים.

- השקעה בעסק.

- השקעה בתוכנית חיסכון.

שיקולים לא כלכליים בעלות על דירה

בעד:

- הרגשת ביטחון. יש מעליך קורת גג.

- עיצוב פנימי הנושק לטעמך – לשוכרי דירה לא משתלם בד”כ להשקיע סכומים גבוהים בעיצוב הדירה.

נגד:

- הצורך בהחלפת דירה לעיתים קרובות כתוצאה מצפיפות, שינוי מקום עבודה, סביבה משתנה וכד'. כיום מחליפים דירה בממוצע אחת ל 8-10 שנים.

- כל החלפת דירה (מכירה+ קנייה) כרוכה בהוצאות שמגיעות לכדי 5%-6% משוויה.

ולסיכום

- מטרת הפרק הייתה אך ורק להבהיר שמבחינה כלכלית רכישת דירה אינה עדיפה בכל מקרה על שכירת דירה. ישנם מצבים שכן, וישנם מצבים שלא.

- עבור הרבה אנשים רכישת דירה היא העסקה הכי משמעותית שהם יבצעו בחייהם. רצוי שהם יבחנו היטב את ההשפעות וההשלכות של הרכישה על מסלול חייהם למשך דור או שניים קדימה.