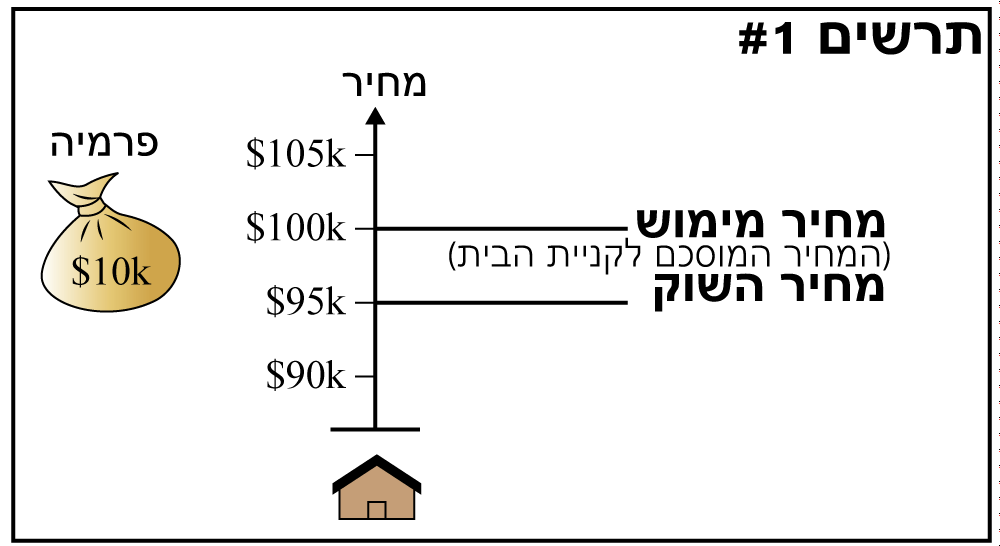

נלווה את ההסבר בדוגמא.

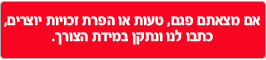

- שאנו קונים אופציית “יוני 100 C ב” שמשמעותה: אופציה לקנות בחודש יוני בית תמורת K100$.

- במועד קניית האופציה (מועד א') מחירי הבתים בשוק K95$.

- הפרמיה עבור האופציה – K10$.

נבחן כעת מה יהיה הרווח או ההפסד שלנו מהאופציה ומהעיסקה ב – 3 תרחישים לגבי מחירי הבתים בשוק במועד פקיעת האופציה (מועד ב').

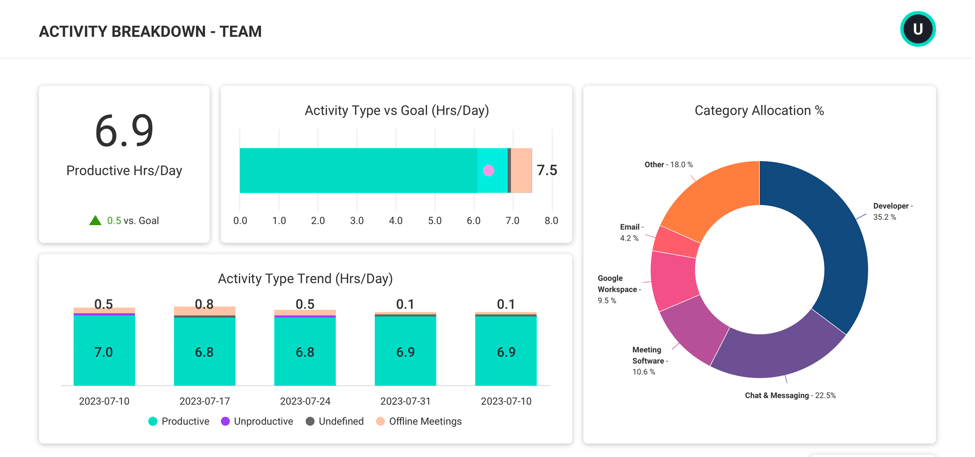

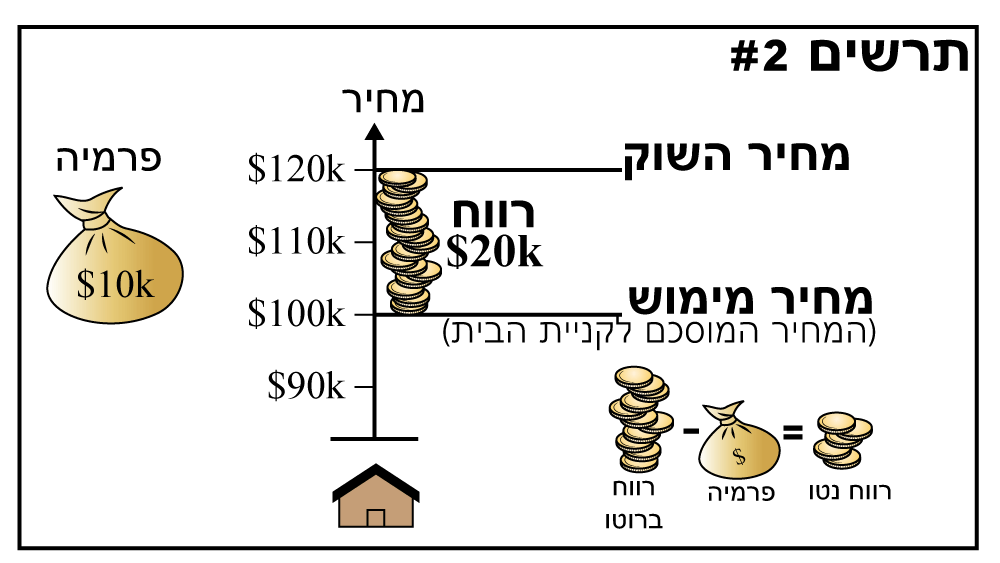

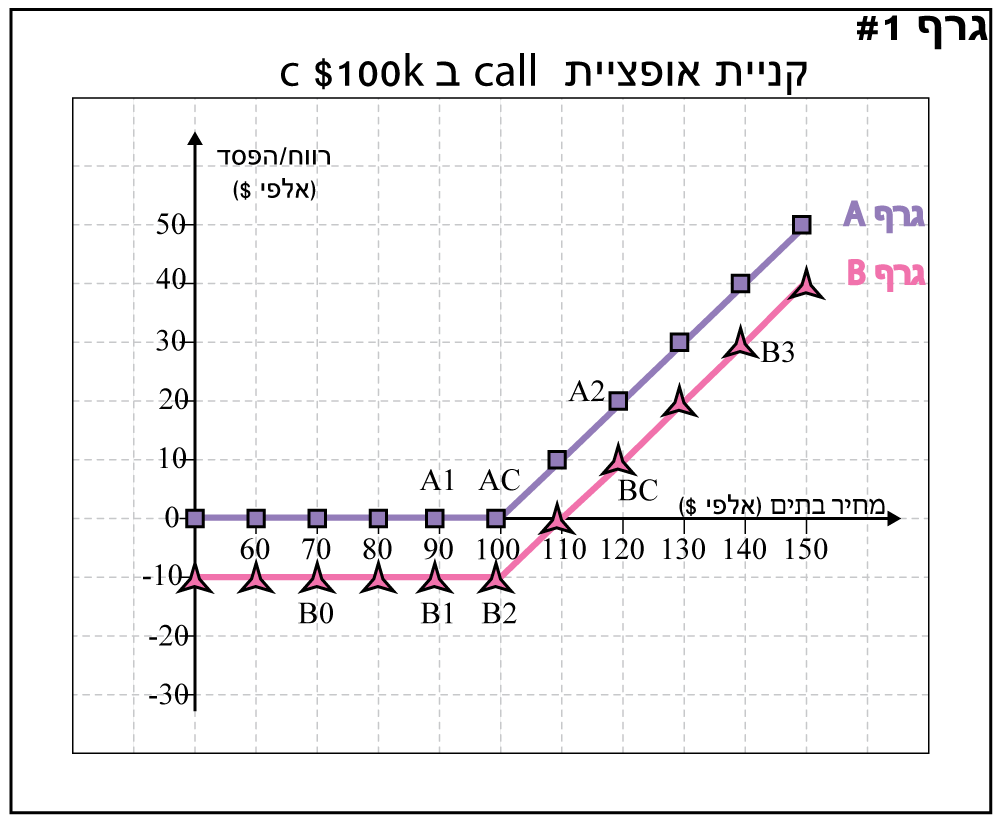

תרשים 3 מציג את תמונת המצב

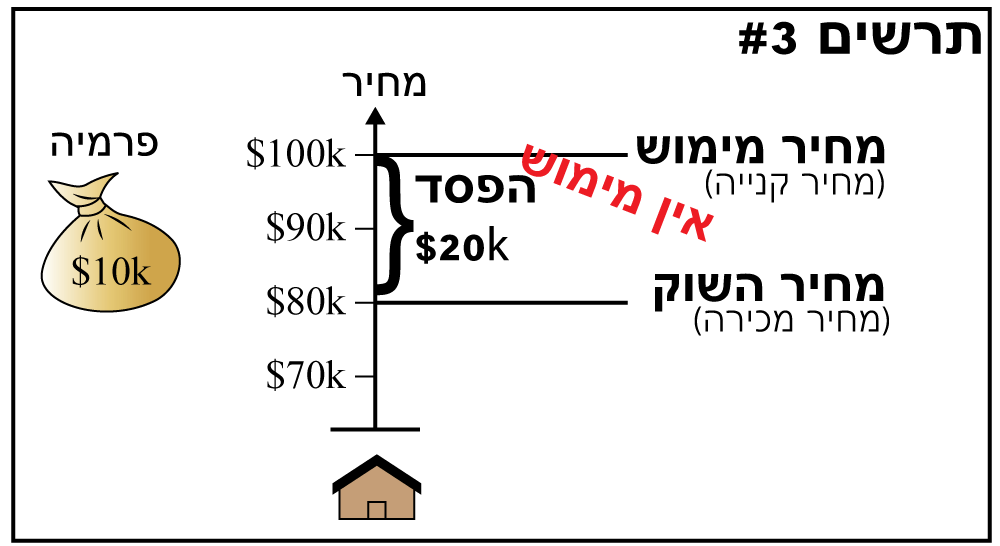

תרשים 4 מציג את תמונת המצב

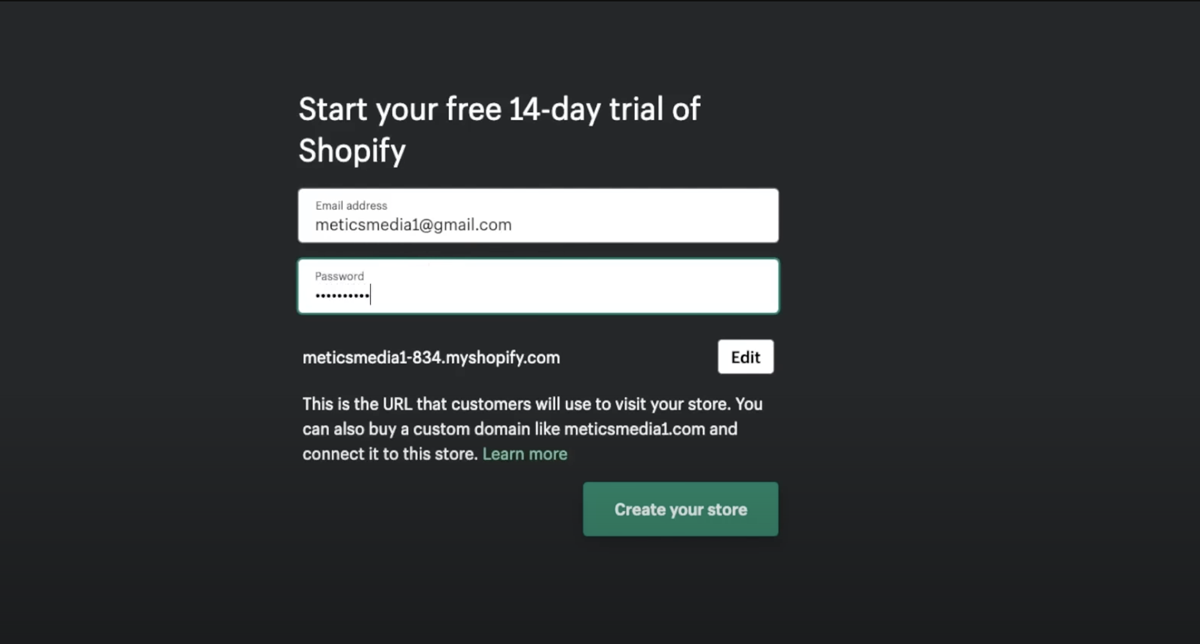

סגירת העיסקה ישירות בבורסה

קניית אופציית Call – הצגה גרפית של הרווח (או ההפסד) מהאופציה במועד ב'.

קו A

קו B

מימוש האופציה

קניית אופציית Call – המאפיינים החשובים

- השימוש הבסיסי באופציית Call הוא בשעה שאנו מצפים למגמת עליה במחיר נכס הבסיס.

- בגין האופציה בלבד אנו יכולים רק להרוויח. אם לא נרוויח לא נממש את האופציה.

- בגין העיסקה, ההפסד מוגבל לסכום הפרמיה בלבד.