שחר (ממש”ק – ממשלתית שקלית) [1]

[1] בכל מקום בו נכתב ‘שחר' הכוונה לממשלתית שקלית (ממש”ק)

מאפייני השחר:

המנפיק

ממשלת ישראל (באמצעות משרד האוצר).

אורך חיי הסידרה

אורך החיים אינו אחיד בכל הסדרות. הוא נע בין 4-20 שנים.

בכל סוגי איגרות החוב, ההחלטה על אורך החיים וכן על שאר נתוני איגרת החוב שמורה לשיקולי המנפיק בלבד, בהתאם לנסיבות במועד ההנפקה.

הריבית

הריבית קבועה לאורך כל חיי הסידרה אך היא אינה זהה בכל הסדרות. ההחלטה על גובה הריבית שמורה כאמור לשיקולי המנפיק.

מספר הקופונים בשנה

פעם בשנה.

הסדרות הנסחרות כיום

ראה טבלה 2.4 בהמשך.

השפעת ריבית בנק ישראל על השחר

השחר נסחר בבורסה ומחירו משתנה בהתאם לביקוש והיצע. שינויים בריבית בנק ישראל משפיעים מאוד על הביקוש וההיצע לשחר. כאשר ריבית בנק ישראל עולה, הבנקים יכולים להציע למשקיעים ריבית גבוהה יותר מזו שהציעו לפני העלייה, ולפיכך הם מתחרים בתשואה שמניבים השחרים. ככל שריבית בנק ישראל עולה, ימכרו משקיעים שחר לטובת פיקדונות בבנק, וכפועל יוצא מחירו ירד (ותשואתו תעלה). כאשר ריבית בנק ישראל יורדת, הריבית שהבנקים מציעים על פיקדונות קטנה, ומשקיעים יטו להעביר כספים מפיקדונות לשחר וכפועל יוצא מחירו יעלה (ותשואתו תרד).

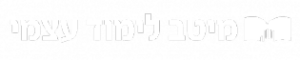

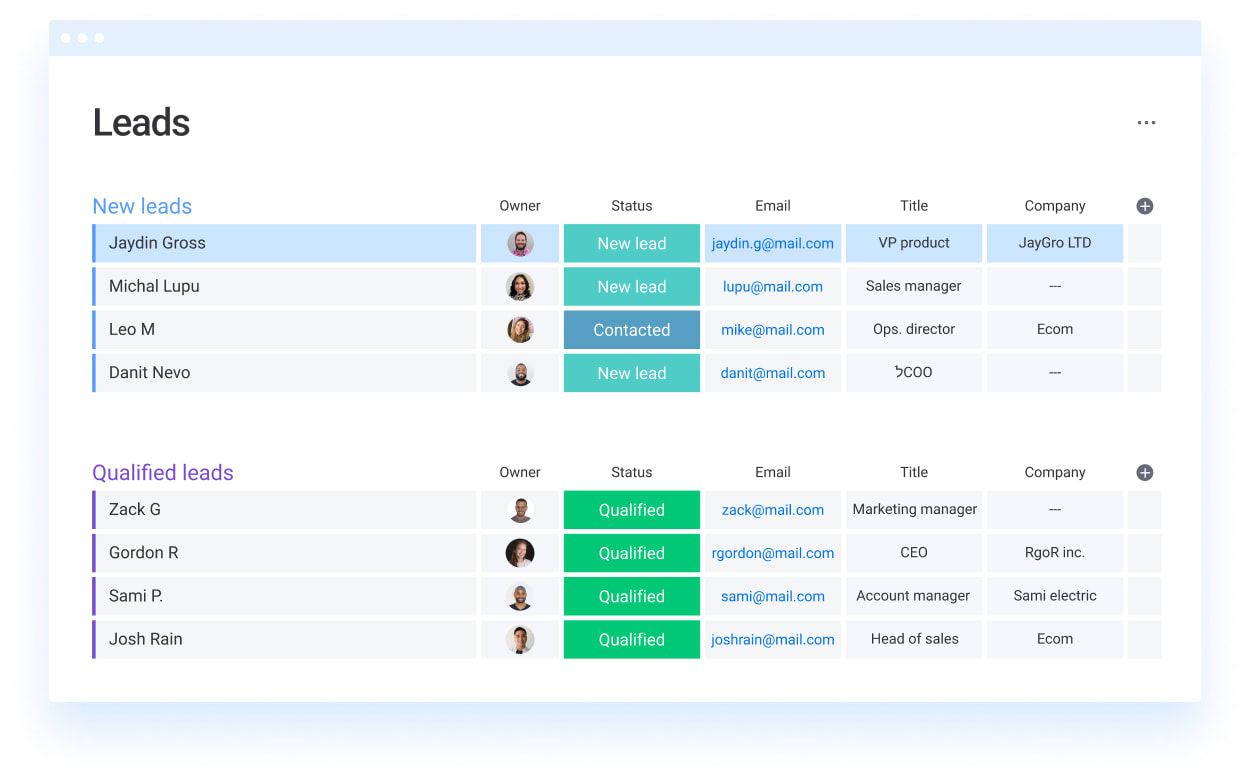

טבלת מחירי אג”ח ממשלתיות

מחיריהן של כל איגרות החוב מוצגות באתרים הכלכליים על פי סוג האיגרת. מספר הטורים בטבלה משתנה מאתר לאתר בהתאם להיקף המידע שהאתר מחליט לספק למשתמשיו. אנו מציגים כאן דוגמא לטבלה הכוללת את הנתונים החשובים העיקריים לגבי איגרת החוב.

טבלה 2.4

ידיעות אחרונות

הסבר לטבלה 2.4

- טור 1 – הסידרה.

- טור 2 – השער. זהו שער הנייר . לעיתים הוא מוצג בזמן אמת ולעיתים נכון לסוף יום המסחר האחרון (בד”כ זה אתמול).

- טור 3 – השינוי באחוזים. למעשה הנתון מציין את השינוי במחיר (באחוזים) בין השער המוצג לבין השער שנקבע ביום המסחר שקדם לו.

- טור 4 – תשואה לפדיון ב- %. לעיתים התשואה מוצגת במונחי ברוטו (כלומר התשואה עבור משקיעים שלא משלמים מס) ולעיתים מדובר בתשואה נטו הלוקחת בחשבון את אחוז המס שמשלם המשקיע על פי סוג נייר הערך

שחר – הגרף התיאורטי

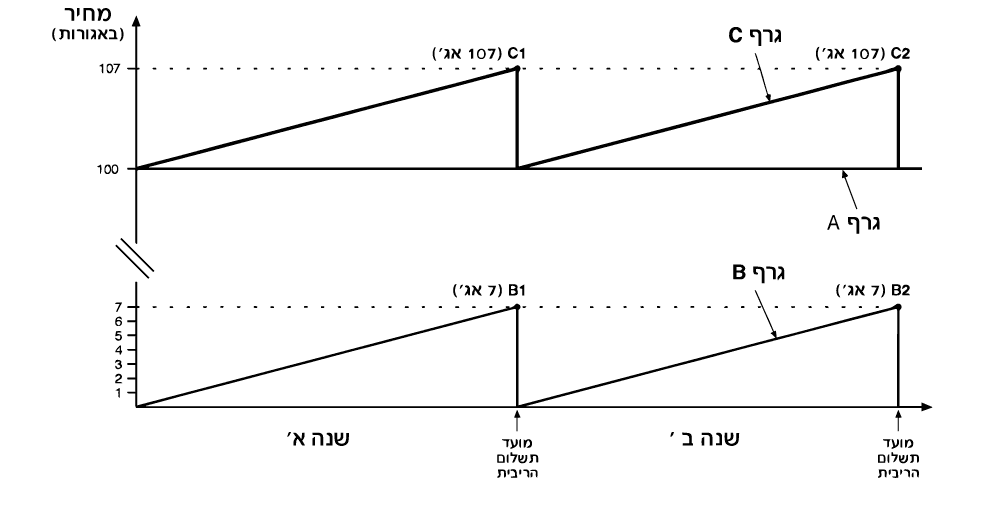

ההסבר מתייחס לגרף המופיע בתרשים 2.5.

הגרף מבוסס על דוגמא שבה הריבית השנתית היא 7%, דהיינו 7 אגורות לשנה. גרף C (הגרף העליון) הינו הגרף התיאורטי. צורת הגרף דומה לשיני מסור. כלומר: מחיר איגרת החוב עולה בהדרגה מרצפה של 100 אגורות ל- 107 אגורות ויורד במועד תשלום הריבית (נקודה C1)

בבת-אחת, ל- 100 אגורות. ושוב, שב ועולה בהדרגה מ- 100 אגורות ל- 107 אגורות, כדי ליפול שוב בבת-אחת ל- 100 אגורות במועד תשלום הריבית הבא (נקודה C2) וחוזר חלילה. הירידה החדה, מתבצעת במועדי תשלום הריבית. גרף C מתקבל מחיבור של 2 גרפים (A+B). גרף A הינו מחיר האג”ח שאינו משתנה במהלך התקופה ומחירו עומד תמיד של 1 ש”ח. גרף B (הגרף התחתון) מציג את התפתחות הריבית שהולכת ונצברת במהלך התקופה מ- 0 אגורות עד ל- 7 אגורות (בנקודה 1B). במועד זה הריבית משולמת לבעלי האג”ח וצבירת הריבית שבה ומתחילה מחדש מ- 0. הריבית מצטברת שוב ל- 7 אגורות בנקודה B2, משולמת לבעלי האג”ח וכך חוזר חלילה.

הסימן `//` על הציר האנכי (ציר המחירים), בא לציין ש”קיפלנו” קטע מהציר שאינו רלוונטי לענייננו, על מנת לצמצם את מימדי התרשים.

תרשים 2.5

לנוחיות ההסבר בלבד, אנו מכנים את גרף B גרף “הריונות הריבית”. אם תרצה לקנות את איגרת החוב יום לפני תשלום הריבית, תידרש לשלם עבורה 107 אגורות המורכבות מהערך הנקוב שלה (1 ש”ח) + הצטברות ריבית של 7 אגורות. אך כבר למחרת תקבל חזרה 7 אגורות באמצעות תשלום הריבית. כמובן שאף אחד לא ימכור לך את איגרת החוב יום לפני תשלום הריבית בפחות מ- 107 אגורות, שכן המוכר מצפה לקבל למחרת ריבית בסך 7 אגורות ולהישאר עם איגרת חוב ששווה 1 ש”ח. בכל עת גובה שן המסור מציג את סכום הריבית שהצטברה לזכות המחזיק באיגרת החוב לאותו מועד.

שחר – הגרף האמיתי

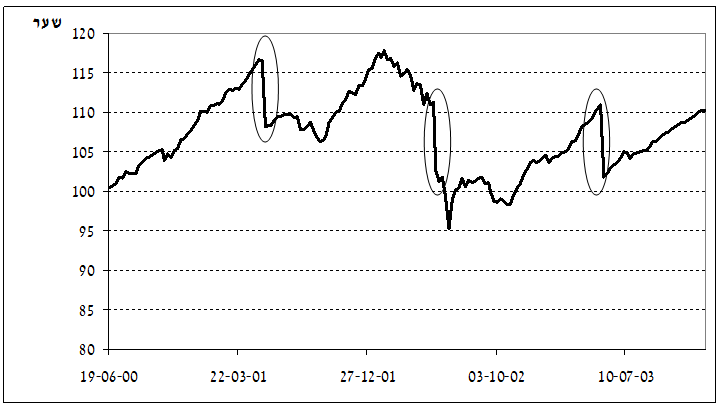

בתרשים 2.6 מוצג הגרף האמיתי של אג”ח שחר מסידרה 2665.

תרשים 2.6

הגרף האמיתי של אג”ח שחר מסידרה 2665

הערה:

ירידות המחירים המוקפות בעיגול הן הירידות הנובעות מתשלום הריבית. כל שאר

ירידות המחירים הן תוצאה של ביקוש והיצע במהלך המסחר בבורסה.