|

ישראל רהיטים |

|||

|

נכסים |

|

התחייבויות והון עצמי |

|

|

נכסים שוטפים |

|

התחייבויות שוטפות |

|

|

מזומנים |

5,000 |

ספקים |

8,000 |

|

מלאי (רהיטים) |

2,000 |

סה”כ התח' שוטפות |

8,000 |

|

לקוחות |

3,000 |

|

|

|

סה”כ נכסים שוטפים |

10,000 |

התחייבויות לזמן ארוך |

|

|

|

|

הלוואות מבנקים |

7,000 |

|

נכסים קבועים |

|

סה”כ התח' לזמן ארוך |

7,000 |

|

ציוד |

6,000 |

|

|

|

ריהוט |

4,000 |

סה”כ התחייבויות: |

15,000 |

|

בניין |

10,000 |

|

|

|

סה”כ נכסים קבועים |

20,000 |

הון עצמי |

|

|

|

|

הון מניות |

10,000 |

|

|

יתרת רווח |

5,000 |

|

|

|

סה”כ הון עצמי |

15,000 |

|

|

|

|

|

|

|

סה”כ: |

30,000 |

סה”כ : |

30,000 |

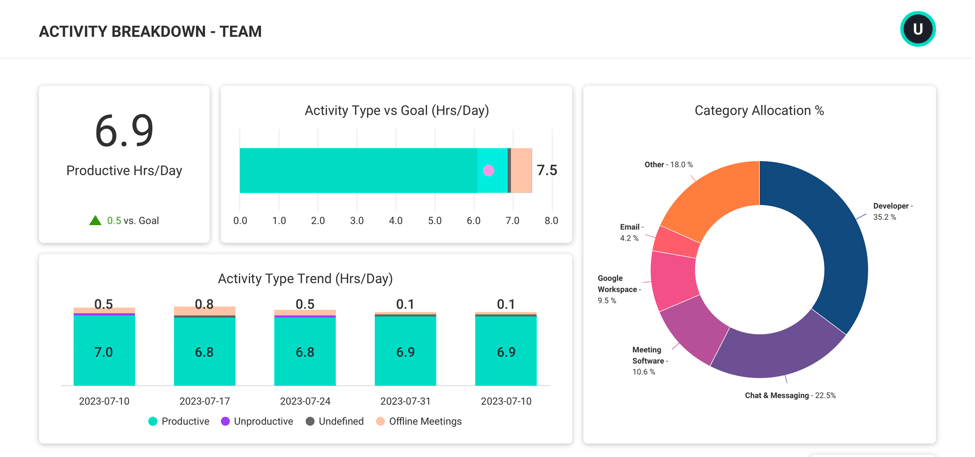

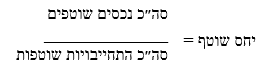

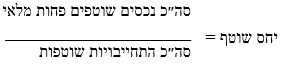

יחס שוטף

נתוני היחס:

|

|

|

|

ב”ישראל רהיטים”: `10000/8000=1.25` |

|

מטרת היחס:

לבדוק את יכולת החברה לעמוד בהתחייבויותיה בתקופה הקרובה (עד שנה).

משמעות היחס:

לצורך הפנמת המשמעות של היחס השוטף, נניח שכל שלושת הסעיפים הכלולים ב”נכסים השוטפים” (מזומנים, מלאי, ולקוחות) בחברת “ישראל רהיטים” יהפכו למזומן בעוד 6 חודשים (מהמלאי ייצרו רהיטים שיימכרו וכל הלקוחות ישלמו את חובותיהם), ובמקביל, בעוד 6 חודשים יש לפרוע את ההתחייבויות השוטפות (תשלום לספקים).

כאשר היחס השוטף הוא 2, אפשר לישון בשקט.

ולסיכום,

ככל שהיחס השוטף גדול מ-1, המשמעות היא שיש יותר נכסים שוטפים מהתחייבויות שוטפות, ושהיכולת של החברה לשלם את ההתחייבויות השוטפות (החובות שיגיעו לפירעון בתקופה הקרובה, של עד שנה) הולכת ומשתפרת. עודף של רכוש שוטף על התחייבויות שוטפות נקרא גם הון חוזר חיובי. ככל שהיחס השוטף נמוך מ-1 לחברה יש פחות נכסים שוטפים מהתחייבויות שוטפות, והיכולת שלה לשלם את חובותיה הקרובים הולכת ופוחתת.

פרשנות התוצאות:

בדרך-כלל, נצפה בענפי התעשייה שהיחס השוטף יהיה בין 1 ל-2. כאשר היחס נמוך מעט מ-1, עדיין אין סיבה להכריז על “פשיטת רגל”, אך אם היחס נמוך באופן משמעותי מ-1 (0.5 ומטה), זה אמור להדליק “נורה אדומה” לגבי יכולת התשלום הקרובה של החברה.

כאשר היחס השוטף גבוה מדי (3 ומעלה), זה אמנם מעיד על יכולת טובה להחזיר חובות קרובים, אך מנגד, זה גם יכול להצביע על כך שהחברה אינה יעילה ושהיא מחזיקה יותר מדי נכסים שוטפים (במיוחד כאשר סעיף מזומנים או המלאי גדול מאוד) במקום להשקיע אותם באפיקים יותר רווחיים.

יחס מהיר

נתוני היחס:

|

|

|

|

ב”ישראל רהיטים”: `((10000-2000)-8000)/8000=1` |

מטרת היחס:

היחס המהיר דומה ליחס השוטף, והוא נועד לבחון את יכולת החברה לפרוע את התחייבויותיה השוטפות, אבל תוך הנחה מחמירה במיוחד, לפיה את המלאי לא ניתן יהיה להפוך למזומן במהלך השנה הקרובה כדי לפרוע באמצעותו חובות קרובים.

משמעות היחס:

כאשר היחס המהיר הוא 1, כמו במקרה של “ישראל רהיטים“, זה מצביע על כך שהחברה יכולה לשלם את כל ההתחייבויות השוטפות שלה באמצעות נכסים אותם היא יכולה להפוך מיידית למזומן (במקרה הזה: מזומנים בבנק ואשראי לקוחות), ובלי שתצטרך למכור את המלאי שברשותה.

פרשנות התוצאות:

בדרך-כלל, נצפה בענפי התעשייה שהיחס המהיר יהיה סביב המספר 1 או רק מעט יותר נמוך ממנו. אם היחס נמוך באופן משמעותי מ-1 (0.4 ומטה), זה אמור להדליק “נורה אדומה” לגבי יכולת התשלום הקרובה של החברה.

בדומה ליחס השוטף, גם כאשר היחס המהיר גבוה מדי (2 ומעלה), זה מצביע על כך שלחברה יש יותר מדי נכסים נזילים, ואולי היה כדאי שהיא תפנה חלק מהם לאפיקים רווחיים יותר.

יחס הון עצמי לסך מאזן

נתוני היחס:

|

|

|

|

ב”ישראל רהיטים”: `10000/8000=1.25` |

מטרת היחס:

היחס נועד לבחון את מידת עומס החובות של החברה.

מקובל לחשב יחס זה באחוזים (ולכן מכפילים את תוצאות היחס ב-100).

משמעות היחס:

היחס מודד עד כמה החברה מסתמכת על מקורות פנימיים (הון עצמי) ועד כמה היא מסתמכת על מקורות חיצוניים (התחייבויות) כדי לממן את פעילותה.

אם היחס הוא למשל 30%, המשמעות היא ש-30% מנכסי החברה ממומנים באמצעות הון עצמי. יתרת נכסי החברה (70% מהנכסים) ממומנים על-ידי התחייבויות.

אין אפשרויות אחרות !

בעולם החשבונאי, ככל שהחברה מסתמכת יותר על מקורות חיצוניים על מנת לממן את פעילותה, מקובל להגדירה כבעלת “מנוף פיננסי” גבוה יותר.

פרשנות התוצאות:

בענפי התעשייה, בדרך-כלל היחס הון עצמי לסך מאזן צריך לנוע סביב ה-50%. כאשר היחס קטן מ-20%, זה אמור להדליק “נורה אדומה”, שכן יחס כזה מצביע על כך שהחברה מתבססת בעיקר על הלוואות ממקורות חיצוניים.

עם זאת, בענפי הבנקאות והביטוח, יחס של 20% נחשב גבוה מאוד. היחס המקובל בענפים אלה הוא 15% – 8%.